- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

Las bolsas cerraron ayer con signo mixto. Los índices europeos tuvieron un comportamiento muy positivo, con el Eurostoxx 50 llegando a los 3757 puntos (+0,85%) y el Ibex alcanzando los 8272 puntos, reduciendo la pérdida anual en -5,06%.

En Wall Street el signo fue mixto con el Dow Jones que terminó ligeramente en positivo (+0,09%), pero tanto el S&P 500 como el Nasdaq cerraron en números rojos. Los malos resultados del fabricante de chips Nvidia pesaron sobre el sector tecnológico.

Estamos teniendo un agosto mucho más tranquilo de lo que se podía esperar. Los resultados están siendo mucho mejor de lo esperado, con un BPA de 7,9% vs. +4,1%, los bonos siguen su escalada alcista en el largo plazo, los diferenciales de crédito se relajan estrechándose a niveles de inicio del mes de junio y el euro se “fortalece” situándose por encima de 1,02 dólares por euro. Y para mayor tranquilidad, con el índice americano de volatilidad en 21 y el europeo en 22, niveles anteriores al inicio del conflicto en Ucrania. ¿De nuevo otra exageración del mercado? Veremos más adelante, pero de igual manera que hace un mes veíamos una situación muy complicada y en algunos casos exagerada, ahora es posible que nos estemos situando en un escenario demasiado complaciente.

Ayer en Europa tuvimos el dato de confianza del inversor mejor de lo esperado, pero manteniéndose en niveles muy negativos (-25). Hoy martes se publica la productividad no agrícola de EE.UU., los costes laborales unitarios y los últimos “coletazos “ de los resultados empresariales, con Continental, Ralph Lauren y Welltower entre otros. Pero sin duda el dato importante de la semana será la publicación del IPC americano, la cual se espera que se relaje a 8,7% desde 9,1%. Este relajamiento en el IPC general viene dado por el relajamiento de la energía, con el petróleo Brent cayendo -4 dólares y el West Texas -7% en el mes de julio. Sin embargo, lo mas preocupante será la subyacente, con el mercado descontando un aumento hasta el 6,1% desde el 5,9%.

Sobre los tipos de interés, los inversores americanos de nuevo descuentan mayores subidas de tipos por parte de la Fed en el corto plazo, por el buen dato americano de empleo publicado la semana pasada. Si hace una semana el mercado descontaba una subida de tipos hasta 3,30% a finales de año, el buen dato de empleo lo ha aumentado hasta 3,55%.

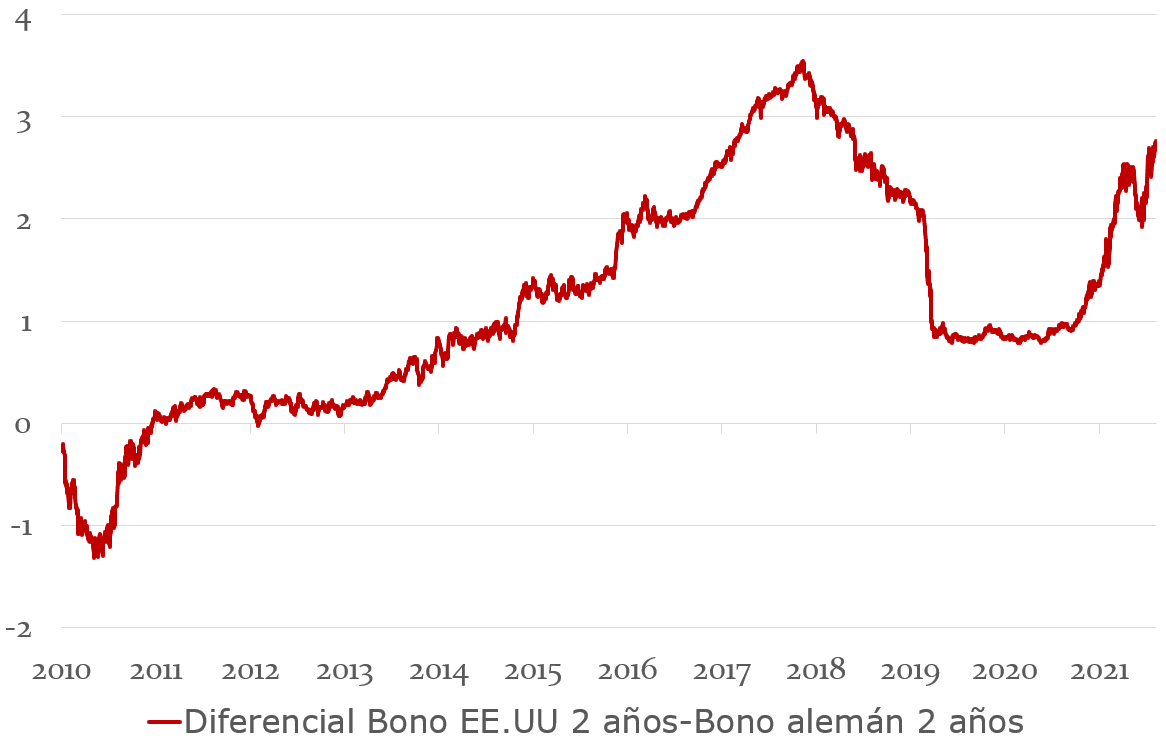

Y este movimiento americano se refleja en el diferencial entre la rentabilidad del bono a dos años americano y el dos años alemán, debido a la diferencia de las políticas monetarias, con la FED aumentando los tipos considerablemente y el BCE siendo reacio a ello. Dos economías totalmente diferentes que se refleja en el comportamiento de tipo de cambio del euro/dólar durante este año, pasando del 1,12 al 1,02 actual.

Feliz martes.