- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

La teoría financiera convencional frente a la psicología del comportamiento financiero

La teoría financiera convencional sugiere que los inversores son racionales y que toman decisiones de inversión objetivas.

En cambio, el behavioural finance intenta identificar, comprender y explicar los factores humanos susceptibles de influir sobre las decisiones de los inversores.

Robert Shiller, ganador del Premio Nobel de economía en 2013, concluyó que la mayoría de los inversores no prestan demasiada atención a los indicadores fundamentales de valor 1, y que las cotizaciones bursátiles obedecen en gran medida a factores conductuales o psicológicos 2. De hecho, un análisis histórico nos revela que las emociones humanas siempre han provocado movimientos ilógicos en los mercados: desde la fiebre de los tulipanes holandesa en el siglo XVII hasta el colapso de Wall Street en 1929 y el reventón de la burbuja puntocom en el 2000.

Aprovechar los principios del behavioural finance

Todo inversor dispuesto a aceptar que una parte considerable de los movimientos del mercado puede atribuirse más bien al «ruido» que a hechos contrastados, puede explotar los principios del behavioural finance. Dicho esto, debemos recordar que la volatilidadǂ del mercado no siempre obedece exclusivamente a factores conductuales: a veces, los movimientos de las cotizaciones están justificados por un cambio genuino en los fundamentalesǂ subyacentes. Con frecuencia, eso sí, los «conductistas» creemos que los impulsos emocionales del ser humano son como mínimo parte de la ecuación. Adoptar estas creencias puede brindar oportunidades a quienes reconocen cuándo los mercados se mueven por motivos no fundamentales. La volatilidad provocada por factores conductuales suele ser transitoria, con lo que aquellos con la suficiente fortaleza emocional como para soportarla pueden sacarle partido.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial.

¿Un enfoque contrario?

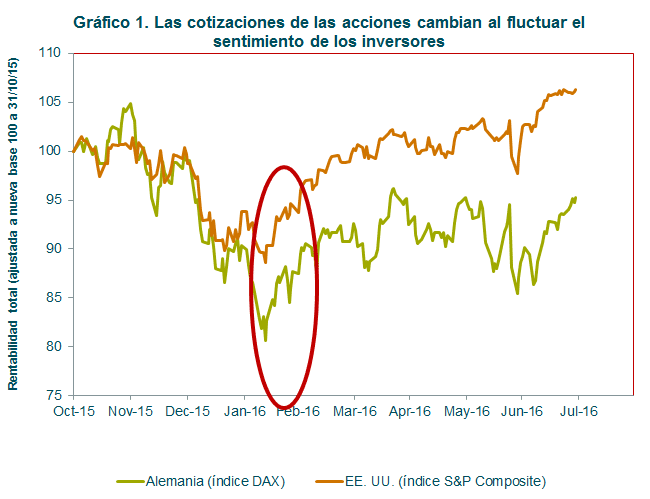

Hay que destacar que el behavioural finance no consiste en ir a contracorriente, sino que ayuda al inversor a evaluar en qué medida la emoción del mercado ha distorsionado los precios, para a continuación integrar esta información en su proceso de toma de decisiones. A comienzos de 2016, por ejemplo, tocaron techo los temores en torno a la economía china, al potencial de recesión en Estados Unidos y al crecimiento global en general, y los mercados se desplomaron a mediados de enero. Los inversores que reconocieron que tal evolución del mercado obedecía más bien al «ruido» que a los hechos se vieron recompensados: tal como muestra el gráfico 1, las acciones se recuperaron rápidamente en las semanas siguientes, lo cual demuestra lo a corto plazo que fueron las caídas.

Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

En última instancia, el behavioural finance no trata de ignorar el factor humano; más bien pretende reconocerlo, confirmar su importante influencia, y utilizarlo para tomar decisiones de inversión con éxito.

Los puntos de vista expresados en este documento no deben considerarse como una recomendación, asesoramiento o previsión.

Consulte nuestro glosario si desea obtener información sobre algunos de los términos destacados en el artículo con el símbolo ‡.

Juan Nevado

Gestor de los fondos M&G Dynamic Allocation Fund y Prudent Allocation Fund