- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

El mandato de Janet Yellen en la Reserva Federal puede considerarse el de la “oportunidad perdida”. Yellen y la Reserva Federal retrasaron subidas de tipos urgentes y justificadas por miedo a la reacción de los mercados y tacticismo político ante unas elecciones muy ajustadas.

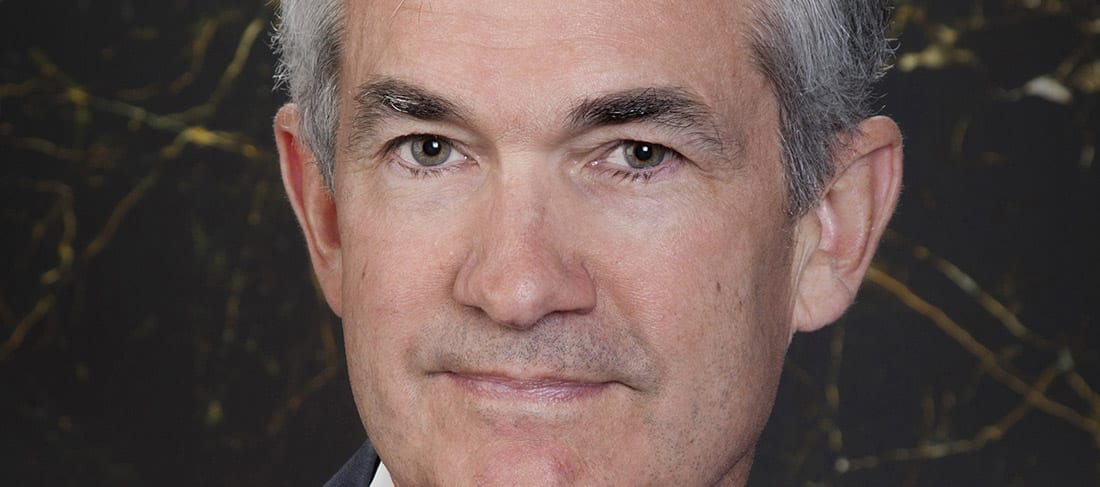

La primera conferencia de Jerome Powell como presidente de la Reserva Federal nos ofreció sorpresas muy positivas.

Powell se mostró claramente cauteloso con las estimaciones a largo plazo, uno de los talones de Aquiles de una Reserva Federal que se ha equivocado consistentemente con sus expectativas de inflación y crecimiento. Su respuesta a un periodista sobre las predicciones para 2020 fue perfecta. Hay que monitorizar los cambios que se van dando, no presentar estimaciones que luego se incumplen.

Powell se mostró técnico, correctamente agnóstico a las reacciones bursátiles, y excepcionalmente consciente de los riesgos en un mercado extremadamente orientado hacia los estímulos eternos.

Para los operadores de mercado, un presidente con un perfil tan poco político no parece una buena noticia. Demasiados inversores juegan al “cuanto peor, mejor”, es decir, a esperar que los datos macro sean pobres para que se perpetúe el desastroso estímulo monetario. El carry trade que invierte en inflación mientras espera deflación y política expansiva es el más peligroso. Un mercado que reacciona negativamente ante buenos datos macro, una subida de salarios y fortalecimiento de la economía debería hacer autocrítica y de manera urgente.

Lo que nos explicó Powell es muy importante. La senda de subidas de tipos es imparable. Además, los nuevos miembros de la Reserva Federal llegan con una posición mucho más prudente que los que hemos conocido en el pasado. La fiesta de “comprar lo que sea” se ha acabado. Y eso es bueno.

La economía norteamericana puede absorber una subida de tipos hasta 2,75 – 3,00% en 2019 sin problema. De hecho, si la economía no pudiera absorberlos, deberíamos estar muy preocupados por el tipo de crecimiento que tenemos. No es el caso. Pero la pregunta es ¿quién acepta ahora rentabilidades exigidas a mínimos de 30 años en mercados emergentes y en la vieja Europa? ¿Quién se cree que 27 países de Europa se financien a tipos inferiores a Estados Unidos, descontada la inflación? ¿Quién compra bonos high yield con una prima de menos de 300 puntos sobre el bono de menor riesgo, el norteamericano?

Esas son las preguntas. No nos preocupemos por Estados Unidos. Los mecanismos de transmisión son muy flexibles y poderosos. Menos de un 20% de la economía real se financia vía banca, comparado con un 80% en Europa. En Estados Unidos, todo el sector financiero hace valoraciones de mercado de sus activos. En Europa nos gusta eso del “mark to value” es decir, el Excel lo aguanta todo.

La expectativa de inflación en Estados Unidos es también muy moderada. Una subyacente de 2,1% en 2019 y 2020 está muy por debajo de lo que temen los inflacionistas. Pero, lo que es más importante, el sesgo no es al alza, sino a la baja. Las tendencias maravillosamente desinflacionistas en Estados Unidos, desde la tecnología hasta la competencia, son mucho más importantes que las tentaciones inflacionarias de algunos.

La ruta de subidas de tipos es absolutamente esencial para reducir el enorme riesgo de burbujas que se convierten en sistémicas. Pero lo que me parece hilarante es escuchar a algunos comentaristas decir que la política de la Reserva Federal es restrictiva.

Subir los tipos al 1,75% en una economía que crece y está casi en pleno empleo mientras se mantiene un balance de la Reserva Federal casi intacto en $4,4 billones no es una política restrictiva. Es extremadamente expansiva. Particularmente porque si las estimaciones se cumplen, la Reserva Federal mantendrá los tipos entre 150 y 200 puntos por debajo de la curva en 2020.

Powell sabe una cosa. Si la Reserva Federal no acumula herramientas ahora, con la economía en expansión, no va a tener ningún arma de política monetaria cuando llegue la recesión. Si se perpetúan los desequilibrios, no solo se encontrará sin herramientas, sino que, para entonces, la política monetaria no solucionará nada.

Cuando estuve presentando mi libro en la Reserva Federal de Houston, uno de sus excelentes economistas me dijo una frase muy reveladora: “Los inversores están preocupados por la inflación o la deflación, pero no parecen preocuparse por el riesgo de estanflación —estancamiento con inflación al alza—“. Porque, para eso, no está preparado ningún banco central.

Bienvenido sea, por todo ello, un mensaje más técnico, una Reserva Federal menos “secuestrada” por los movimientos de las bolsas, y una política orientada a llenar el granero durante el verano. En Europa, el BCE sigue ignorando los enormes riesgos acumulados y la burbuja de bonos soberanos con su política de la cigarra. Y el invierno se acerca.