- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

¿Qué esperamos para el 2018?

Después de un año más que aceptable en las rentabilidades de las carteras, la mayoría de los gestores debemos agradecer a los bancos centrales sus políticas monetarias porque si no fuera así, sus inversiones no habrían sido tan positivas.

A principio de año la mayoría de los inversores apostaba por Europa vs. EEUU, y los mismos apuntaban como gran perdedora a la renta fija. Nada más lejos de la realidad.

Pero dejemos atrás el 2017 para centrarnos en el 2018 y valorar qué nos van a deparar los tipos de interés y el comportamiento de los bonos el próximo año. Busquemos en primer lugar el punto de partida:

– El BCE ha empezado a reducir las compras de bonos pasando de 60.000 a 30.000 millones mensuales, pero ampliando las compras hasta septiembre de 2018 (algunos analistas piensan que será hasta final de año). Tampoco debemos olvidar que Draghi confirmó que después del final del QE los tipos se mantendrían próximos a cero durante un largo periodo de tiempo.

La primera conclusión que podemos sacar es que hasta el año 2020 no veremos las tan comentadas subidas de tipos de interés.

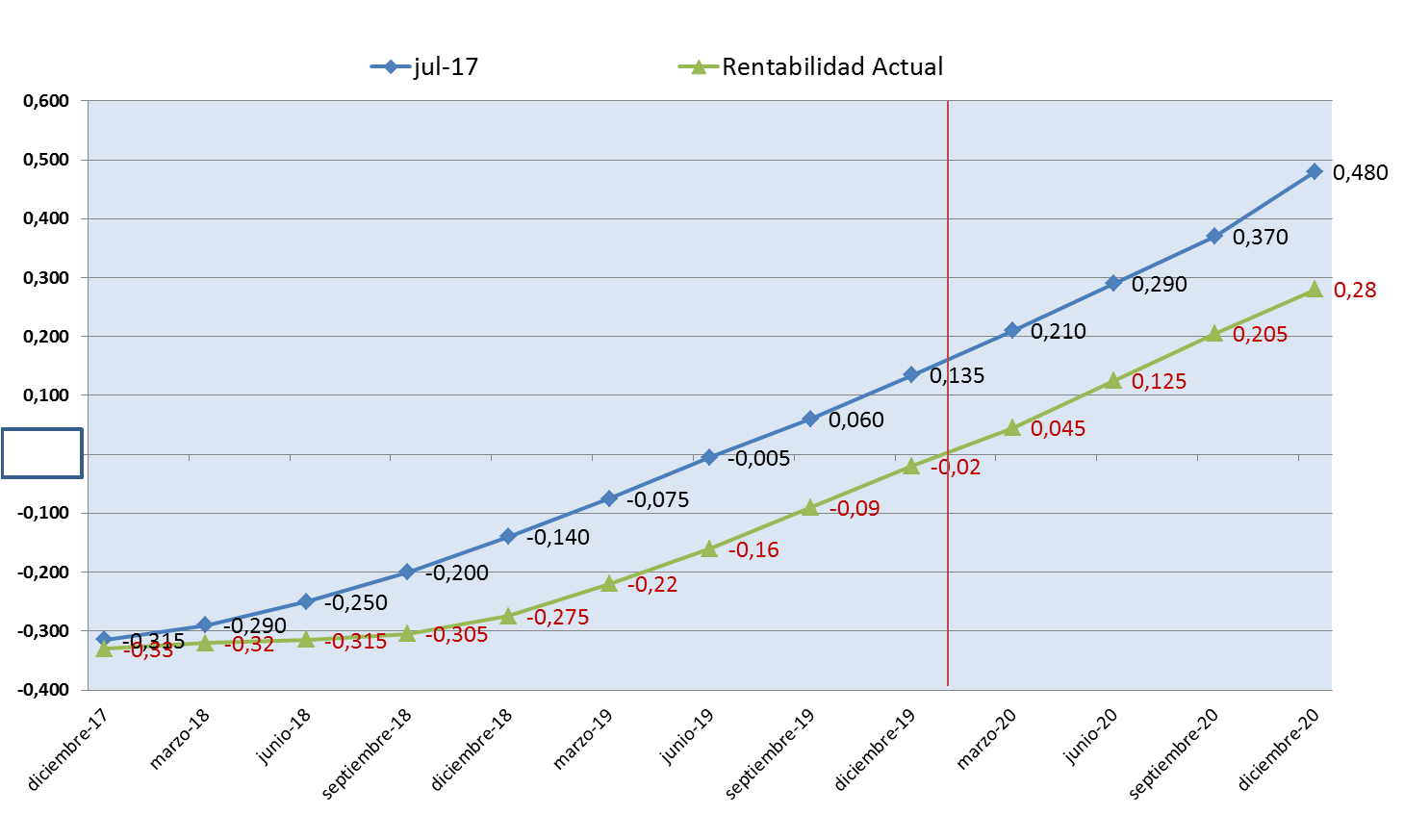

Veamos un gráfico de los tipos a 3 años del verano pasado y las rentabilidades actuales.

La parte más larga de la curva tiene otras consideraciones. Los datos económicos en Europa, tanto a nivel empresarial como en los datos macro, son francamente buenos: reducción del desempleo europeo, crecimientos de ventas y beneficios de las empresas, PIB cada vez más consistentes…

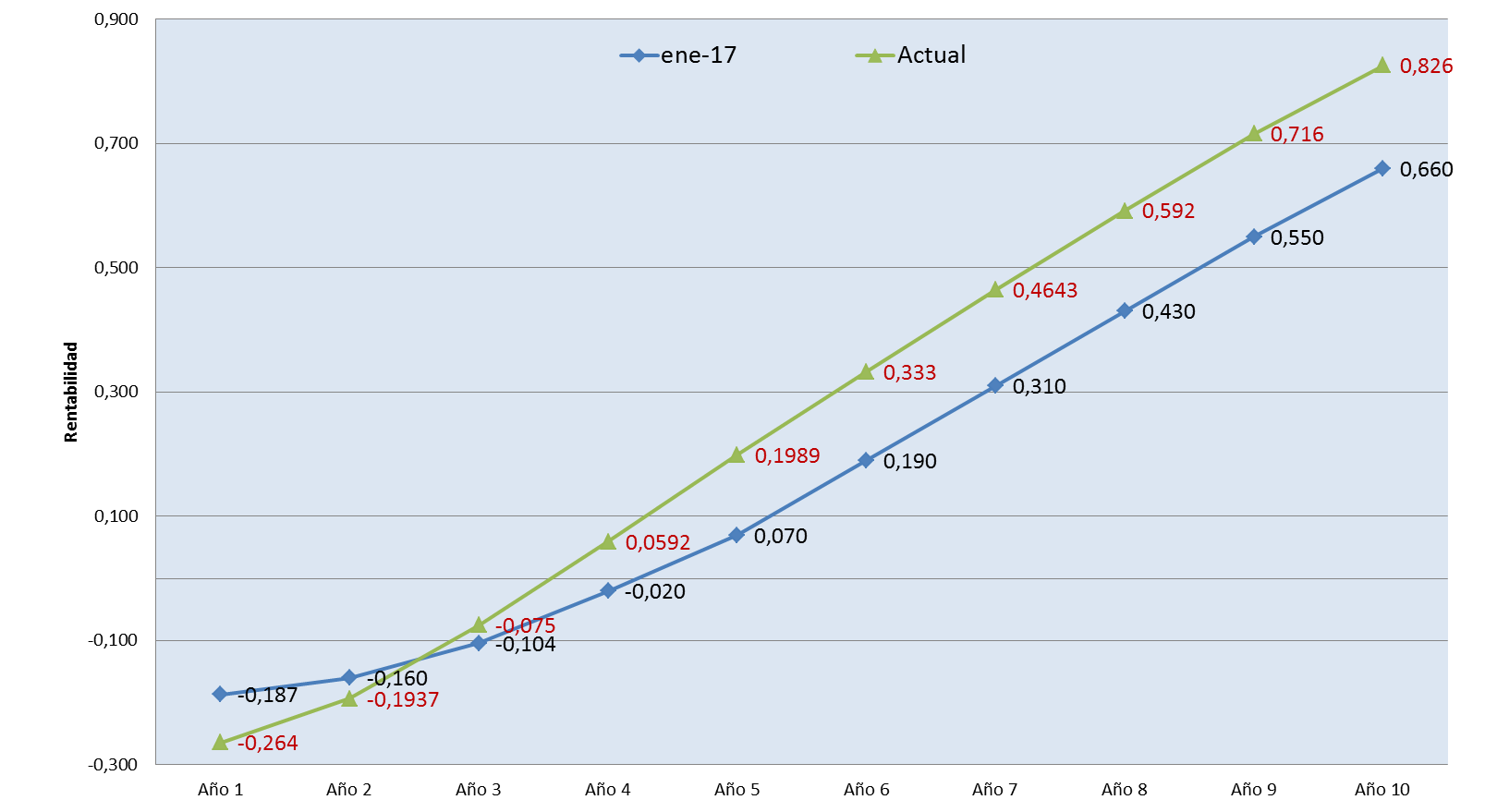

Veamos cómo se han comportado las curvas de tipos de interés hasta el plazo de 10 años, en enero 2017 y la curva actual.

Como pueden observar la positivación de la curva no ha sido tan significativa como cabría esperar esperar si nos basamos en los datos macro y empresariales que estamos observando durante este año. Y esta ausencia de positivación se debe a la falta de inflación en Europa.

En cualquier caso, la curva tenderá a subir cuanto más crezca la inflación. Y si no fuera el caso, nos deberemos apoyar en la curva americana si la FED mantiene la política de subidas de tipos. Por tanto, si nos debemos posicionar en el largo plazo la posición debería ser subida de rentabilidades en el corto-medio plazo.

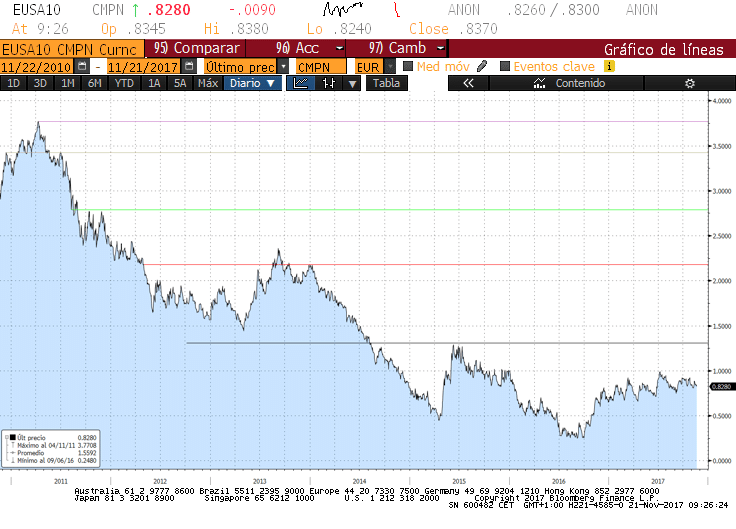

Veamos una curva de los tipos de interés a 10 años desde el inicio de la crisis:

Actualmente el 10 años está a 0,82%. Si el crecimiento futuro se mantiene y mejora la inflación deberemos buscar la primera resistencia en 1,30%.

Según lo comentado, la gestión de Tressis se basará en la misma gestión que este año, pero siendo, y esto es lo más importante, muy selectivos en las inversiones a realizar valorando aquellas que tienen mayor recorrido vía precio, buscando mayor estrechamiento contra su benchmark y el comportamiento con sus comparables:

– En el corto-medio plazo (hasta 4-5 años): buscar rentabilidades > 2% con carrys positivos a través de bonos high yield, emergentes e híbridos financieros.

– En el largo plazo la inversión se hará en bonos variables utilizando tanto para inversión como cobertura los futuros. Pensamos, por poner un ejemplo, que una rentabilidad del 10 años del bono alemán en el 0,33% nos parece escasa según los datos macro y los beneficios empresariales de este año. Es cierto que los tipos se pueden relajar aún más, pero no es menos cierto que tenemos más que ganar que perder si pensamos que los tipos deben subir.

– Y como hemos comentado antes, lo más importante es valorar correctamente el diferencial de crédito y sus comparables para saber cuáles son los bonos más baratos para invertir.

En definitiva, otro año muy positivo para la renta fija y preparados para que el 2018 nos depare las mismas alegrías.