- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

Cuando en verano de 2012 Draghi calmó a todos los euroescépticos con su “haré lo que sea necesario para salvar el euro”, poco se imaginaba que un par de años más tarde tendría que hacer algo parecido para salvar el crecimiento del Viejo Continente. No obstante, los resultados de su segunda gran actuación, el “Quantitative Easing” (QE), parecen dejar que desear.

Pero la situación no es sólo aplicable a Europa. Hemos pasado una travesía por el desierto monopolizada por diferentes bancos centrales (Reserva Federal, Banco de Inglaterra, Banco de Japón, etc.) en la que las instituciones han hecho acopio de argumentos para inyectar en los mercados una liquidez que todo el mundo se pregunta: “¿Dónde está?”.

Desde que en enero de 2015 Mario Draghi anunciara el inicio de su esperada compra de bonos, los índices han hecho un camino de ida y vuelta pasando por subidas mayores al 20% en Europa a la consiguiente caída desde máximos a mínimos del 29,99%.

Las políticas monetarias pierden credibilidad

Llevamos muchos años de políticas monetarias acomodaticias, pero nadie sabrá si llegarán a ser lo esperadamente efectivos los trillones de dólares gastados a lo largo del globo en recuperar a la economía. La respuesta de quienes opinan que sí siempre lleva un apellido: “pero tarde”.

Las expectativas de inflación a largo plazo determinadas por los swaps a 5 años —qué inflación se espera a cinco años dentro de cinco— no han parado de descender, y mientras la tasa de paro en EE.UU. ha ido bajando a un ritmo constante (pese a que la tasa de participación es menor que en tiempos precrisis), el crecimiento salarial interanual lo hace a pasos de tortuga.

Así, nos encontramos con un panorama de verdadero desencanto ante quienes deben poner en marcha las medidas financieras necesarias para salir de este período de bajo crecimiento que se está alargando más de lo que la teoría económica nos propone.

Los mercados vuelven a mirar la macro

No obstante, no todo es malo en este cuadro. Los datos macro y los resultados empresariales vuelven a coger de la mano a los mercados, y aunque en esta ocasión sea para demostrar la ausencia de un crecimiento vigoroso, sin duda es un punto de inflexión y de optimismo para el futuro, porque nuestro escenario es de recuperación, no de recesión.

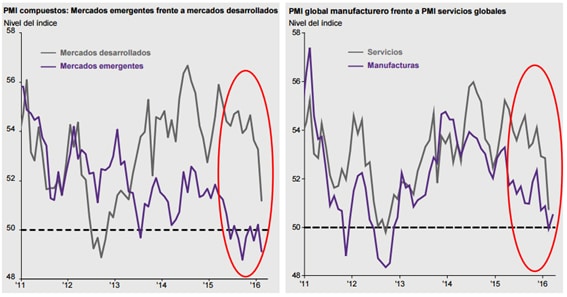

Pese a las caídas de los índices de gestores de compras en los mercados desarrollados, el sector privado sí muestra signos de recuperación, con un aumento del crédito en los hogares (aunque en España seamos testigos de un proceso muy acusado de desapalancamiento), y los inversores institucionales tienen el foco puesto en Europa preparados para invertir. Una pena que la inestabilidad política en la región no se lo permita, por el momento.

Además, los costes de financiación de las empresas y Estados llevan cayendo años y los datos de PIB, pese a ser revisados a la baja por el FMI y el Banco Mundial, continúan su senda alcista. Aquí sí, gracias Mario, porque la compra de bonos corporativos a partir de junio va a poner las cosas más fáciles todavía.

Por tanto, es momento de volver a coger las tablas de indicadores macroeconómicos, los índices de producción industrial y retomar la lectura de los estudios de analistas sobre beneficios empresariales, dado que los mercados comienzan a atender, cada vez más, a los fundamentales y menos a los rumores y contradicciones de los mandatarios de las instituciones. Paciencia y diversificación en este entorno donde algunos ven la amenaza de una recesión global y otros vemos el inicio de una fase de recuperación.

Pablo Nortes Planas

Dirección de Inversiones