- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

Los funcionarios de la Administración americana afirmaban con tal seguridad que la inflación estaba bajo control y cayendo, que los inversores les creyeron. ¡Qué ilusos somos!, siempre tan dispuestos a dar razón a la esperanza. En fin, un rumor esperanzador que señalaba una inflación a la baja y que implicaría que la Reserva Federal no necesitaría ser tan agresiva, ni subir tanto los tipos de interés de referencia como para provocar una recesión.

El que fuese más avezado, y supiera leer entre líneas, se habría percatado de la señal de advertencia que daban los mercados al cierre del lunes: tanto las acciones del S&P 500 (+1%) como el índice de volatilidad (VIX +5%) del mismo subieron significativamente. Un comportamiento poco usual, ya que normalmente el indicador del miedo (VIX) y las acciones muestran una conducta inversa. Cuando esta relación se rompe suele ser una señal de que la tendencia está a punto de cambiar.

A lo que vamos, me quedo corta si digo que la reacción del mercado fue mala. Nos tendríamos que remontar más de dos años atrás para ver caídas de semejante calibre en el Nasdaq o en el S&P —otra vez la zona de los 3.900 puntos ejerciendo como soporte—. Y como tras días de varapalos acostumbran a resultar sesiones alcistas, por aquello de “el momento del cazagangas” o de los que buscan comprar buenos negocios a mejores precios, nos las prometíamos felices para la sesión de ayer, pero no, en Europa terminamos en negativo y en EE. UU. positivos con fatiguitas de muerte. El mercado continuó enfocado en los argumentos más bajistas y la estacionalidad negativa es un obstáculo añadido.

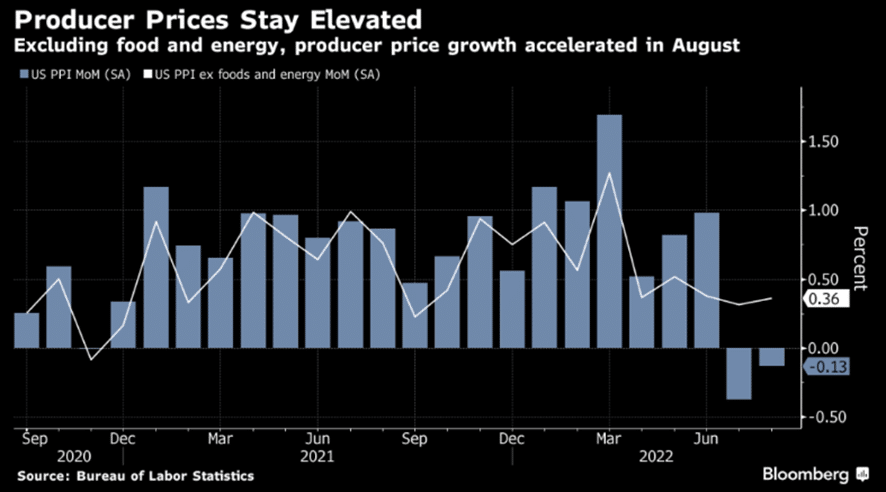

El sector energético recibía un nuevo impulso, creado ante la expectativa de que la Casa Blanca podría poner un suelo a los precios del petróleo al sugerir la posibilidad de comprar crudo en torno a los 80 dólares por barril para reponer sus reservas estratégicas. Las rentabilidades de los bonos americanos a dos años y diez años retrocedían un poco tras la publicación del índice de precios de producción de agosto, y las bolsas se animaron. La conclusión clave del informe es que los productores ven una moderación en las presiones de los precios, pero también muestra que la inflación sigue siendo demasiado alta y generalizada. Pero como decíamos, costó mantener las ganancias iniciales hasta el final de la sesión.

Punto negativo en el corto plazo:

Uno de los riesgos más cercanos gira en torno a la posibilidad del inicio de una huelga ferroviaria en EE.UU., a partir del próximo viernes, que según han advertido las empresas, podría afectar a las cadenas de suministro, elevar los precios de los alimentos e imposibilitar el reabastecimiento de los estantes de las tiendas y el funcionamiento de las fábricas. Los dos principales sindicatos aún no han llegado a un acuerdo y los negociadores se dirigen a Washington para mantener conversaciones con el secretario de Trabajo. Mientras, la Casa Blanca y el Congreso tratan de adoptar un papel más activo para evitar las amplias interrupciones que podría ocasionar una huelga; según la Cámara de Comercio de EE.UU. sería un «desastre económico nacional». Hay que tener en cuenta que algunos ferrocarriles ya están ajustando sus operaciones, reduciendo los envíos de alimentos y fertilizantes y no aceptando el transporte de automóviles.

Punto positivo para el día:

China está camino de aliviar las restricciones de la COVID en la ciudad de Chengdu, este mismo jueves, tras el bloqueo de hace dos semanas. Nos llaman la atención los comentarios del director general de Moderna, en los que se indica que la empresa habría mantenido conversaciones con China sobre el suministro de sus vacunas. Hasta el momento, existía una absoluta falta de voluntad del país asiático para adoptar vacunas de ARN mensajero.

Esto es todo por ahora. Feliz jornada.