- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

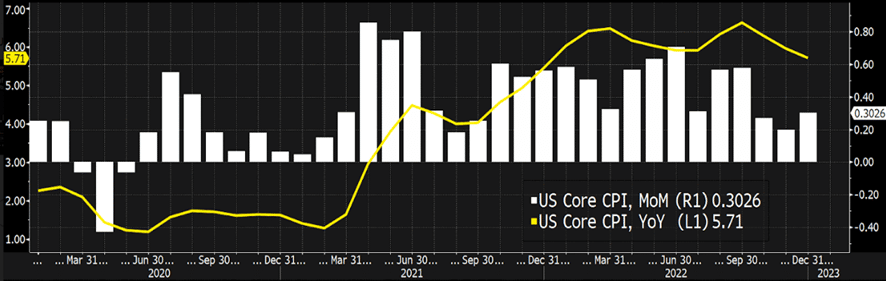

El dato de inflación estadounidense se podría interpretar como mixto, especialmente en un contexto donde los inversores parece que habían descontado un mayor descenso. En este sentido, la lectura general continuó con su senda bajista y se quedó en el 6,5%, tal y como estimaba el mercado, y es la cifra más baja de los últimos 12 meses. Sin embargo, la subyacente se situó en el 5,7% con ciertos bienes estructurales como los alquileres (+0,8%), los servicios excluyendo la energía (+0,5%) o la ropa (+0,5%) con alzas respecto al mes anterior. Esto último se podría interpretar como muy negativo porque que baje el precio, no que suba más despacio, que es lo que está sucediendo, es muy complicado y va a dificultar sobremanera la tarea de la Reserva Federal.

Fuente: Bloomberg

El impacto de la publicación del IPC en los mercados no se hizo esperar, o sí, porque estos esperaban algún tipo de reacción por parte de la Fed y, de esta manera, saber si continuará con su carácter más agresivo (hawkish) o si tratarán de impulsar la economía próximamente (dovish). Por ejemplo, el bono a dos años americano se movió en un intervalo de 20 puntos básicos para terminar su rendimiento exigido con una caída de 7 p.b.. De hecho, este movimiento fue generalizado y todo el papel emitido por el Tesoro americano experimentó alzas en sus precios (caídas en la rentabilidad exigida), dejando una curva menos invertida (68 p.b.). En el caso de la renta variable, su comportamiento también fue dubitativo, aunque terminó la sesión con alzas generalizadas a ambos lados del Atlántico: Ibex 35 +1,17%; Euro Stoxx 50 +0,66%; S&P 500 +0,34%; Nasdaq +0,64% y Dow Jones +0,64%.

La otra gran noticia de la jornada, aunque pasó inadvertida, fue el dato de las solicitudes de prestación por desempleo en EE.UU., la cual se podría emplear como termómetro de la salud de su mercado laboral. Las peticiones fueron 205.000 vs. 215.000 estimado, lo que indica que la rigidez continúa en este mercado y que las alzas de tipos todavía no le han afectado. El lado bueno es que los salarios reales están cayendo poco a poco al otro lado del Atlántico.

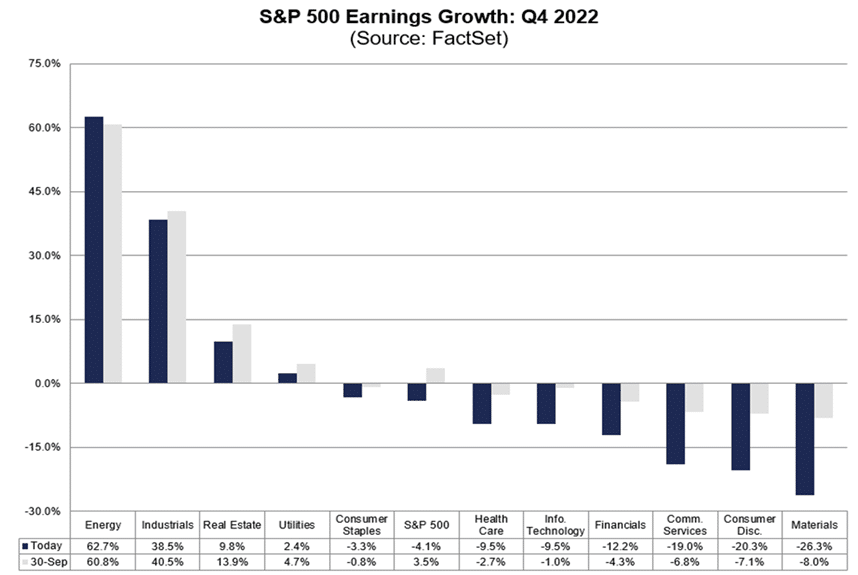

Finalmente, hoy arranca de manera oficiosa la temporada de resultados del cuarto trimestre de 2022 con los bancos americanos a la cabeza. Su importancia irá creciendo a medida que los bancos centrales aproximen los tipos de interés oficiales a los terminales y los inversores se centren en lo que realmente es importante: que las empresas crezcan y lo hagan bien.

Fuente: Fact Sheet

Feliz viernes.