- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

La mayoría de los índices europeos aumentaron sus pérdidas de una forma muy suave, con el Euro Stoxx 50 cayendo 0,08% hasta los 3738, seguido del DAX, el CAC y el FTSE 100, con caídas muy parecidas. Sin embargo, en Asia los movimientos fueron fuertemente alcistas, con el índice Hang Seng, principal índice bursátil de la bolsa de Hong Kong, alcanzando los 19890 puntos, con una revalorización por encima del 7,50%, por un fuerte repunte de las acciones tecnológicas. El CSI 300, índice que replica el rendimiento de las 300 principales acciones en la bolsa de Shanghái, +3,67% y el Nikkei +1,64.

Los índices americanos también tuvieron un comportamiento muy positivo, con el Nasdaq recuperando un 2,92%, después de dos días seguidos de fuertes pérdidas, el S&P 500 +2,14% y el Dow Jones +1,82%.

Ayer se publicó el indicador ZEW de Expectativas, que mide el sentimiento de los inversores y analistas alemanes sobre las condiciones empresariales y de la economía. El dato fue realmente malo: se esperaba +5,0 desde +54,3 del mes anterior y se publicó -39,3. El dato de la situación actual tuvo un comportamiento parecido: se esperaba -21,4 desde -8,1 del mes anterior, siendo -22,5 el resultado. El aumento de la incertidumbre está erosionando, sin duda, el sentimiento empresarial a corto plazo limitando la inversión y retrasando las decisiones empresariales.

En EE.UU. pocos datos a destacar exceptuando la encuesta manufacturera del estado de Nueva York, dato que mide la actividad manufacturera en ese estado, situándose en -11,8 cuando se esperaba +6,4. Hoy, sin lugar a dudas, el dato más importante será conocer el resultado de la Fed sobre su tipo director (0,25% o 0,50%). Lo sabremos a las siete de la tarde.

Seguimos viendo acercamientos entre Rusia y Ucrania aunque siguen los bombardeos. Hoy, una delegación europea formada por varios líderes (Polonia, República Checa y Eslovenia) estará en la capital ucraniana para comunicar al presidente el apoyo de la UE a su soberanía. Zelenski asume la renuncia a la OTAN y ve margen para un mayor acercamiento a Rusia.

Esta situación es la que hace que el mercado sea binomial. Si la guerra termina a corto plazo, podremos recuperar crecimiento y rebajar la inflación. Si no es así, tendremos estanflación para rato.

Los precios están disparados en la eurozona (5,8%) y en EE.UU. (7,5%) y, si la situación en Ucrania no cambia, podremos esperar niveles más altos. Y aquí salen los bancos centrales a jugar su papel: el de EE.UU. es conocido con subida de tipos durante este año. Sin embargo, el de Europa es más complicado. Lagarde afirmó que subirán los tipos en Europa para controlar esta inflación, hasta conseguir terminar el año en tasas positivas. Es decir, cinco subidas de 10 p.b. hasta conseguir que en la última reunión de diciembre nos situemos en el 0%. La gran duda que tiene el mercado es saber si las subidas de tipos en Europa pueden afectar aún más al crecimiento. Porque no olvidemos que esta inflación que estamos soportando no viene de la demanda (crecimiento, empleo, productividad…) sino de la oferta, y las subidas de tipos reducen aún más el poder adquisitivo de las familias y los beneficios empresariales.

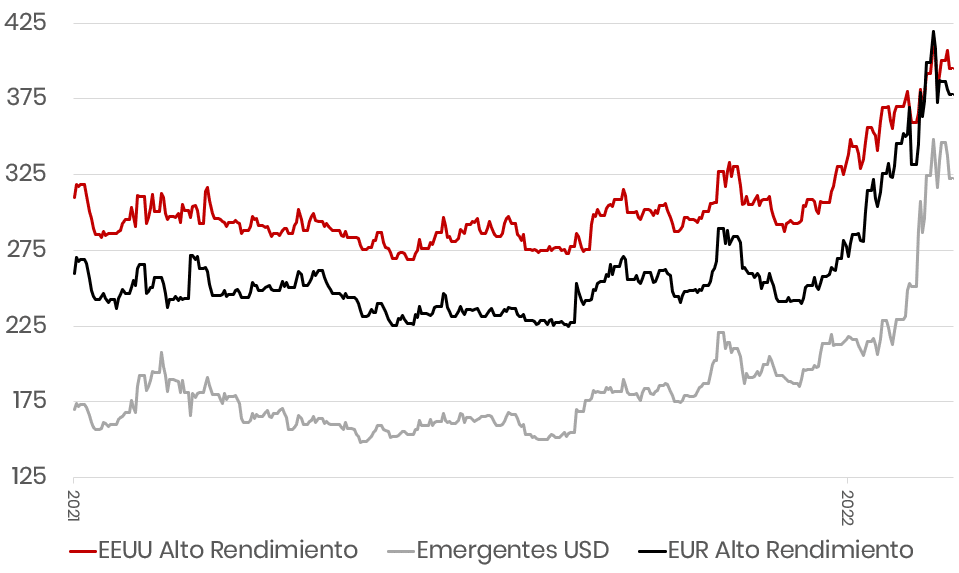

En todo caso, tanto por la situación económica como por las subidas de tipos, estamos viviendo una apertura de los diferenciales de los bonos de alto rendimiento de una forma vertical, lo que indica que la financiación será más cara y los crecimientos más ajustados, un escenario nada bueno que se refleja en la volatilidad de los bonos.

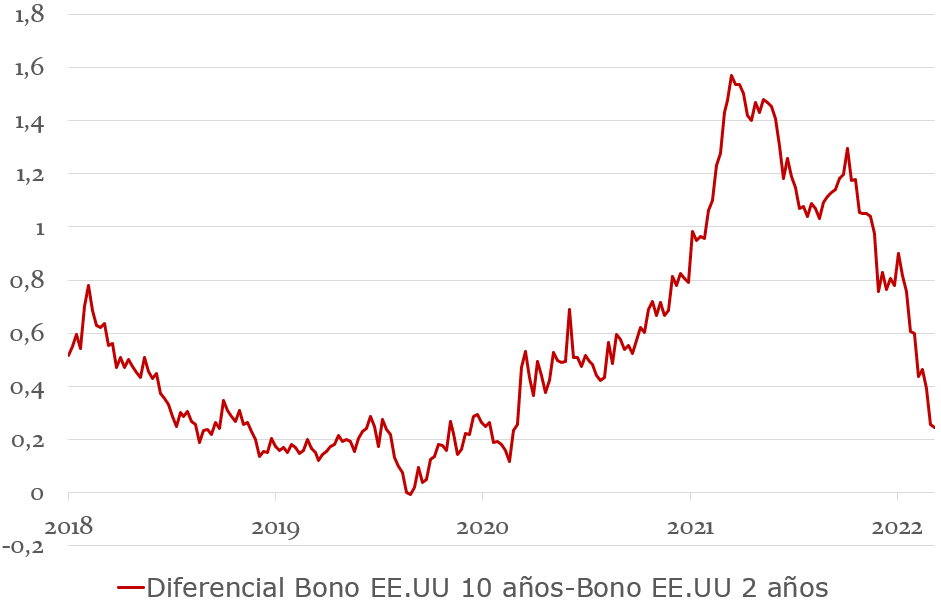

Y por otro lado, la reducción del crecimiento futuro a través del aplanamiento de la curva, donde el diferencial entre los tipos a dos y diez años en EE.UU. cada vez se reduce más.

De nuevo una situación binomial como en la pandemia. Todo mejorará si el conflicto bélico se termina a corto plazo. Si no es así, la estanflación ha llegado para quedarse.

Feliz miércoles.