- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

Después de una serie de sólidos datos económicos y de las declaraciones de varios banqueros centrales, incluido un influyente gobernador de la Reserva Federal de EE. UU., Christopher Waller, y de la presidenta del Banco Central Europeo, Christine Lagarde, los mercados han reducido las expectativas de recortes de tipos agresivos en 2024. La presidenta del Banco Central Europeo dijo el viernes que es probable que el BCE espere hasta el verano antes de contemplar recortes, alejando las esperanzas de unos inversores que apostaban por que viésemos ajustes tan pronto como en marzo.

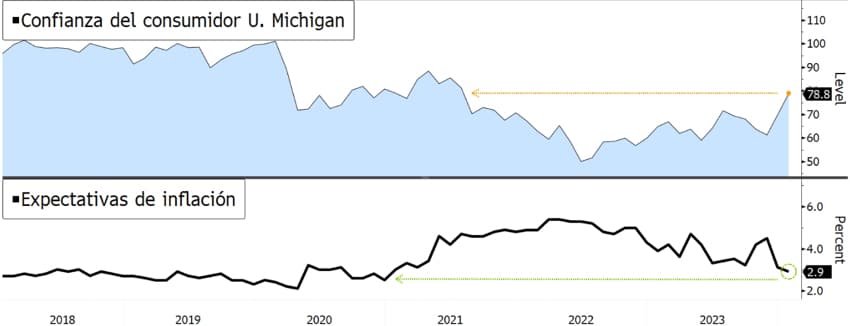

Además, un sólido informe de empleo en EE. UU., los datos de ventas minoristas de diciembre en EE. UU. (las ventas subyacentes aumentaron un 0,8% en el mes) y los datos iniciales de solicitudes de subsidio de desempleo más bajos desde septiembre de 2022 (187.000) sugieren que el crecimiento económico estadounidense es demasiado resistente para permitir que la Fed comience a relajar la política monetaria en marzo, dado el riesgo de un repunte de la inflación. Además, el viernes, la Universidad de Michigan emitió el informe preliminar de su índice de confianza del consumidor, que subió en enero a su nivel más alto en casi tres años y a su mayor ritmo desde 2005. En los últimos dos meses, el índice ha registrado el mayor avance agregado desde 1991. Por si esto fuera poco, las expectativas de inflación también resultaban mucho mejor de lo esperado y se encuentran en niveles no vistos desde 2020. La directora de Análisis, Joanne Hsu, dijo a Bloomberg que el aumento era una prueba de que los consumidores finalmente creían que «la inflación realmente ha dado la vuelta a la esquina».

El viernes pasado, mientras las acciones europeas mostraron ligeras caídas (Eurostoxx -0,09%, Dax -0,07%), las estadounidenses subieron respaldadas por la disminución de la volatilidad de los bonos del Tesoro, lo que favoreció la toma de riesgos. Wall Street cerró la semana al alza, alcanzando máximos históricos, especialmente por el sector tecnológico. El índice S&P 500 superó los 4800 puntos por primera vez en dos años con su avance del 1,2%, desafiando las preocupaciones sobre la concentración en pocos valores. Desde octubre de 2022, el S&P 500 ha subido aproximadamente un 35%. El Nasdaq 100, con un fuerte sesgo tecnológico, destacó con récords de Advanced Micro Devices y el liderazgo de Nvidia Corp. entre las «siete magníficas».

Empresas como Nvidia, Microsoft y Meta lideran nuevamente en 2024, contribuyendo significativamente al S&P 500 en enero. Las acciones de Meta alcanzaron un máximo histórico después de recuperarse de una venta masiva. Las de semiconductores también subieron tras las buenas noticias de Taiwan Semiconductor Manufacturing Co. Los inversores vuelven a centrarse en empresas de crecimiento, especialmente en tecnología. Y es que, a pesar de los reembolsos en acciones estadounidenses, los fondos de acciones tecnológicas experimentaron la mayor entrada bisemanal desde agosto, con 4000 millones de dólares, según datos de EPFR Global.

En el otro lado de la balanza encontramos a los mercados de renta fija, que han empezado el año con el pie cambiado. En Estados Unidos, el rendimiento de los bonos del Tesoro a diez años ha aumentado del 3,9% al 4,2%, impulsado por crecientes expectativas de inflación a largo plazo. Los bonos del Tesoro de EE. UU. han experimentado caídas en precio superiores al 1% esta semana y al 1,5% en lo que va del año y los fondos de cobertura tienen la mayor posición corta histórica en contratos del Tesoro a diez años.

En Europa, el mercado de deuda pública se enfrenta a tensiones similares. El rendimiento alemán a diez años ha aumentado 15 puntos básicos esta semana y más de 30 puntos básicos en el año, cerrando por encima del 2,3%. La curva de rendimiento dos-diez años permanece invertida en -22 puntos básicos, desde el inicio de la semana. Los tipos periféricos han tenido un rendimiento superior, con el diferencial entre los rendimientos del bono italiano y alemán a diez años reduciéndose a 153 puntos básicos, el más bajo en dos años. Además, Italia y España han registrado demanda récord en sus subastas sindicadas de este mes.

En el Reino Unido, un inesperado aumento de la inflación ha llevado a reconsiderar las expectativas de recortes de tipos del Banco de Inglaterra, elevando el rendimiento del Reino Unido a diez años a más del 3,90%, un aumento de 40 puntos básicos desde el cierre de 2023. Esta presión al alza se atribuye a la resistencia de la economía británica, ajustes en los tipos hipotecarios actuales y expectativas de alta oferta de deuda pública a largo plazo en el primer trimestre.

En Japón, el rendimiento a dos años cayó a territorio negativo por primera vez desde agosto de 2023, mientras que los rendimientos a largo plazo sufrieron cierta presión tras una débil subasta de subasta de deuda pública a 20 años. La curva de rendimiento japonesa (2s30s) se ha empinado significativamente en el último mes, pasando de 140 a 170 puntos básicos.

El mercado de crédito con grado de inversión IG (investment grade) está mostrando una sólida salud. Los diferenciales de crédito se sitúan en sus niveles más bajos en dos años. Este estrechamiento de los diferenciales se atribuye a la fuerte demanda y al aumento de los tipos de interés, que en general han sido favorables para los diferenciales. Para ilustrar este dinamismo, las empresas IG estadounidenses están emitiendo bonos al ritmo más rápido desde 2017. Sin embargo, a pesar de la reducción de los diferenciales de crédito, la rentabilidad total general de los bonos corporativos se ha visto afectada negativamente por la subida de los tipos de interés. Por el contrario, el mercado de alto rendimiento HY (high yield) no ha reflejado la resistencia del sector investment grade. Los diferenciales de crédito en este segmento siguen siendo más amplios que a principios de año.

Otra de las noticias de la semana dentro de la renta fija venía desde Oriente. China está explorando la emisión de un billón de yuanes (139.000 millones de dólares) en bonos soberanos especiales. Este inusual movimiento fiscal tiene como objetivo impulsar la economía mediante la financiación de proyectos clave en sectores como la alimentación, la energía y la urbanización, lo que refleja un esfuerzo estratégico para estimular el crecimiento y contrarrestar las presiones deflacionarias.

Otro de los puntos con mayor atención en este inicio de 2024 lo encontramos en los criptoactivos. Los fondos cotizados en bolsa (ETF) de bitcoin han superado a los ETF de plata en Estados Unidos, asegurando su posición como uno de los mercados de mayor tamaño, en términos de activos bajo gestión, ya que los recién aprobados ETF de bitcoin al contado tienen ya más de 28.000 millones de dólares.

Esta semana, los bancos centrales de todo el mundo se enfrentan a la intrincada tarea de equilibrar las expectativas del mercado con sus decisiones políticas. La temporada de presentación de beneficios del cuarto trimestre sigue en sus primeras etapas, y se espera que solo 23 compañías en el S&P 500 publiquen los reportes de ganancias del cuarto trimestre durante la semana, entre las que destacan Microsoft, Netflix, Johnson & Johnson y MasterCard. En Europa conoceremos las cuentas de empresas como LVMH, SAP o ASML. En cuanto a las noticias macroeconómicas, el miércoles conoceremos los PMI de enero de las principales económicas y el jueves el PIB de EE.UU.

Buena semana.