- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

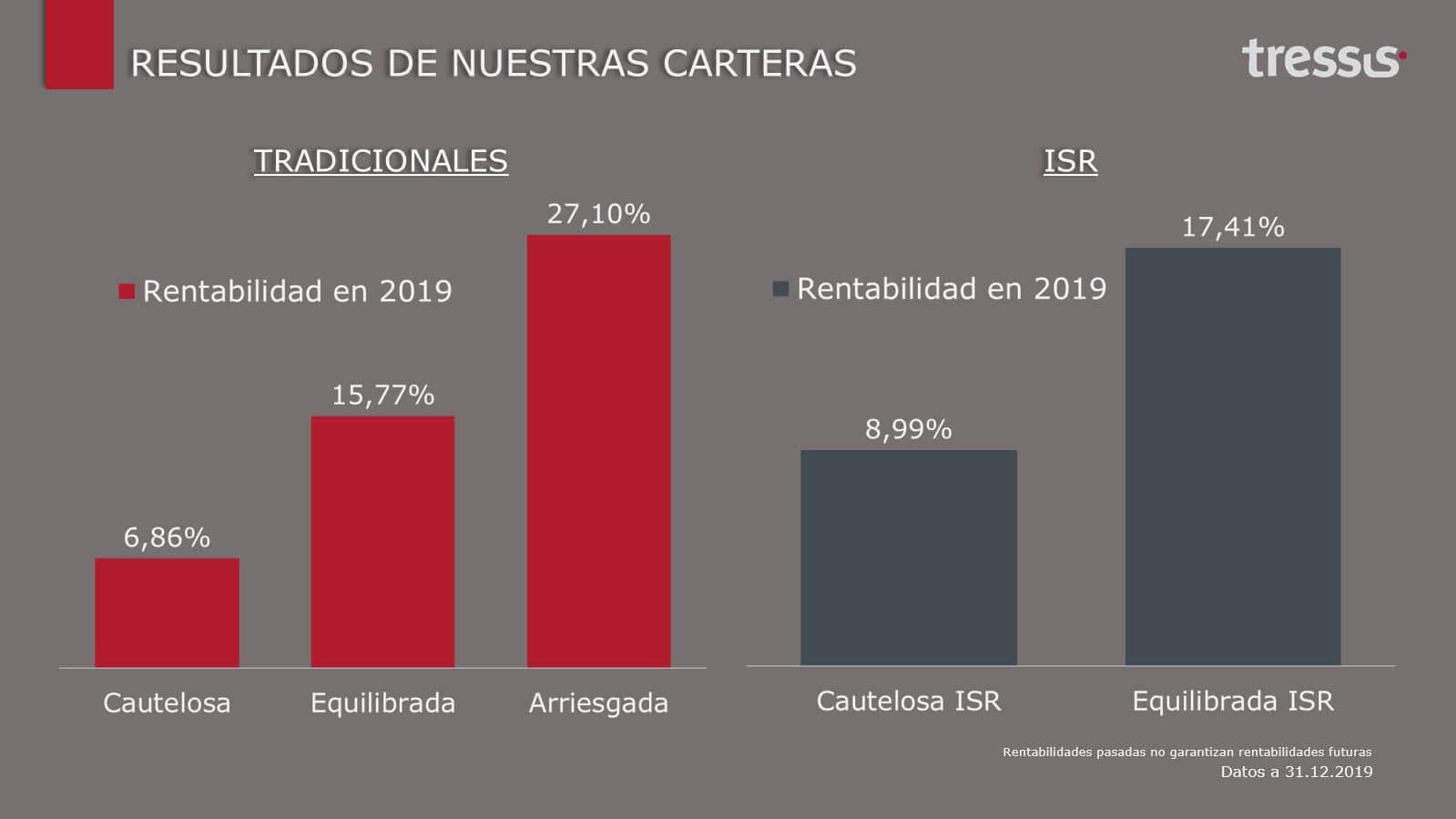

En el último trimestre de 2018 vivimos importantes caídas en los mercados financieros. Todos los activos se vieron afectados, tanto la renta fija como la renta variable, y el año terminó con los peores registros desde el 2008. En aquel momento hablamos de sobrereacción de los mercados. Los temores de los inversores nos parecían exagerados ya que la situación de las empresas no era similar a la de la crisis del 2008. Estábamos en desaceleración pero no en recesión. Nuestra recomendación fue ser pacientes y mantener la exposición en activos de riesgo dentro de cada perfil. Y no nos equivocamos.

En este escenario comenzamos 2019, un año con el menor crecimiento global de la última década pero que finalizó con máximos históricos para los índices americanos y registros récord anuales de los principales selectivos europeos. Los bancos centrales volvieron a ser los protagonistas, con sus políticas monetarias, aplicando nuevos estímulos financieros con los que neutralizar la desaceleración global y la falta de inflación. A pesar de las incertidumbres del año (guerra comercial, brexit, protestas por todo el mundo,…) 2019 cerró como el mejor año desde 2009, con las bolsas en máximos pero con valoraciones exigentes.

Para nuestras carteras tradicionales también ha sido un gran año, con grandes avances en cuanto a rentabilidad tanto a nivel relativo como a nivel absoluto.

CARTERA CAUTELOSA.

Finalizó el año con una rentabilidad bruta de un 6,86% y una volatilidad anualizada a 3 años de un 2,40%. Esta cartera está compuesta por un 67,5% en renta fija, un 20% en renta variable y un 12,5% en fondos de gestión alternativa. Su objetivo era reducir la volatilidad de la cartera y unir fondos tanto direccionales como de gestión activa. Al mismo tiempo, mantuvo porcentajes reducidos en fondos de renta fija europea y global, que colaboraron de manera positiva al rendimiento final. En renta variable, la cartera presentó un giro hacia fondos globales, con un fondo más direccional y otro de gestión activa que se complementaron con un fondo europeo y un instrumento financiero americano. Los fondos de gestión alternativa, a pesar de tener un comportamiento diferente, también añadieron puntos de rentabilidad. El cambio más importante, fue el traspaso de un fondo global de duración flexible a un instrumento financiero con el que obtuvimos una mayor duración de forma permanente.

CARTERA EQUILIBRADA.

Cerró el año con un 15,77% de rentabilidad bruta y una volatilidad a 3 años de un 5,21%. Estuvo formada por renta fija (50%) y renta variable (50%). Los fondos de la parte de renta fija fueron principalmente europeos a diferentes plazos. Cabe destacar su positivo comportamiento en 2019, el cual, se vio favorecido por su duración, su distribución geográfica y la selección de fondos. Por otro lado, la renta variable tuvo un sesgo hacia Fondos Americanos destacando en Fondos Índice y otro fondo de gestión activa que invierte en acciones de grandes compañías. Todo esto unido a fondos europeos de gestión activa de pequeñas compañías, un fondo inmobiliario, fondos de grandes compañías y un fondo global direccional y como resultado favoreció la rentabilidad de toda la cartera. Tras realizar todas las operaciones, decidimos vender el fondo y optar por uno de corto plazo, lo que nos llevó a ahorrarnos un 1% de caída.

CARTERA ARRIESGADA.

Compuesta principalmente por renta variable (85% del peso total) y un 15% en renta fija, cerró el año con un 27,11% de rentabilidad bruta y una volatilidad a 3 años de un 8,69%. La inversión en renta fija tuvo su foco en bonos europeos con duraciones medias. Este tipo de activo favoreció a la rentabilidad total de la cartera. Respecto a la renta variable el peso de la cartera estuvo invertido en fondos índice y un fondo de gestión activa de grandes compañías. La estrategia llevada a cabo, consistió en utilizar fondos de gestión activa en Europa y en países emergentes y para la renta variable global, fondo índice y de gestión activa, manteniendo en todo momento una exposición al mercado inmobiliario. El cambio más importante es el cambio de estilo de inversión de value a growth en la categoría de renta variable europea.

En 2020 no esperamos grandes cambios. En relación a la renta fija, hemos disminuido su duración en Europa, mientras que en la renta variable, vamos a pasar de un enfoque americano a un sesgo global.

Nuestras carteras de inversión socialmente responsable también han tenido un magnífico comportamiento durante el año demostrando que se puede obtener una gran rentabilidad sin renunciar a los criterios sostenibles. Será una gran apuesta para el año que comienza.

CARTERA CAUTELOSA ISR.

En el año 2019 la cartera cautelosa ISR consiguió revalorizarse un 8,99% al calor del buen hacer de sus fondos subyacentes tanto de renta fija como de renta variable. En el primer caso, el hecho de haber mantenido una mayor duración agregada que su homóloga tradicional explica el mejor resultado relativo. Así, los fondos europeos y globales eran los que mejor resultado conseguían al calor de la compresión de los diferenciales del crédito y de la caída de las rentabilidades de la deuda, fundamentalmente durante los primeros nueve meses del año. En cuanto a la renta variable, aunque su peso es limitado en esta cartera (un 20%) era el activo que más aportaba con el mercado americano siendo el que más se revalorizaba. No obstante, el fondo europeo conseguía superar a su índice de referencia de forma holgada gracias a su acertado posicionamiento sectorial.

CARTERA EQUILIBRADA ISR.

En el caso del perfil equilibrado socialmente responsable, la ganancia en el año alcanzaba el 17,41%. En este caso, con unos mercados con una tendencia claramente alcista en casi todos los activos durante más de la primera mitad del año, la ausencia de los fondos de corto plazo era un acierto. En su lugar, figuraba duración europea, que acabó el año revalorizándose su referencia casi un 6%, y aportando 90 puntos básicos de los 265 que contribuyó la renta fija a la rentabilidad total de la cartera. La renta fija global, por su parte, obtenía mejores resultados al incluir en su universo regiones con mayores tipos reales. En cuanto a la renta variable, era la causante de la gran mayoría del resultado al aportar un 14,03%. En este caso destacan los fondos globales, ambos superando holgadamente tanto a la referencia europea, como a la americana y a la propia mundial, gracias a su positiva selección de valores y alocación sectorial durante el año.