- Dónde puedes invertir

- Ideas donde Invertir

- Multiactivos

- Fondos de inversión

- Planes de pensiones

- Seguros de ahorro e inversión

- Renta variable y renta fija

- Inversiones alternativas. Capital Riesgo

- Inversiones inmobiliarias. Crowdfunding

La jornada de ayer estuvo marcada por una aparente distensión en el escenario geopolítico, que generó un respiro temporal en los mercados financieros, aunque bajo una superficie de tensiones persistentes. El anuncio de un alto el fuego total entre Israel e Irán, mediado por el presidente Donald Trump, alivió los temores de un conflicto regional de mayor escala. Esta noticia provocó una fuerte caída en el precio del petróleo (-11,52% WTI, -10,63% brent) e impulsó el apetito por el riesgo en los principales índices bursátiles, así como una depreciación del dólar.

En EE.UU., el S&P 500 subió un 1,11%, el Dow Jones ganó un 1,19% y el Nasdaq 100 alcanzó un nuevo máximo, cerrando en 22.190 puntos. En Europa, el STOXX 600 avanzó un 1,11%, el DAX alemán subió un 1,60%, el CAC 40 francés un 1,04%, y el IBEX 35 español un 1,41%. Entre las compañías más destacadas, NVIDIA subió un 2,59%, impulsada por la continua demanda en el sector de inteligencia artificial, mientras que Uber subió un 7,52% gracias tras el anuncio de su colaboración con Waymo para el lanzamiento de robotaxis en Atlanta.

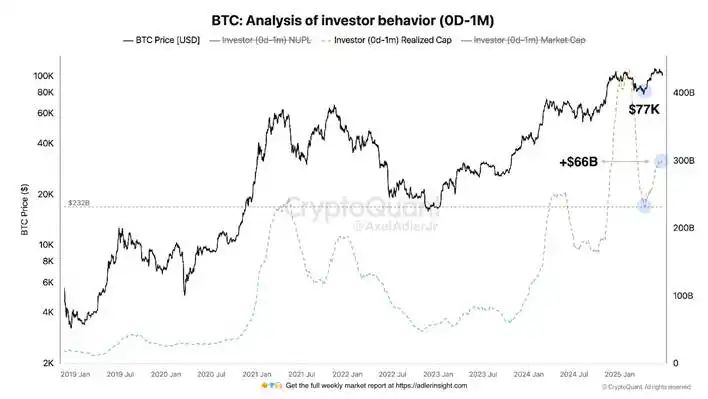

En paralelo, el mercado de criptodivisas experimentó fuertes subidas, con Bitcoin recuperando los 105.000 dólares. En el siguiente gráfico se puede observar cómo los nuevos compradores han absorbido las ventas de los inversores a corto plazo en Bitcoin, que se encontraban con beneficios (720.000 BTC). Factor que ha contribuido a su reciente buen comportamiento ante la incertidumbre global.

Fuente: CryptoQuant.

Por su parte, los mercados de deuda estadounidenses registraron un descenso generalizado de rentabilidad, impulsados por expectativas de una postura monetaria más moderada por parte de la Reserva Federal. Los bonos del Tesoro a diez años cerraron con un rendimiento por debajo del 4,3%, marcando un mínimo de seis semanas, mientras que los bonos a dos años también descendieron, reflejando crecientes apuestas a futuros recortes de tipos. Sin embargo, en la eurozona se registró un peor comportamiento, con la rentabilidad del bono alemán a veinte años cercana al 3%.

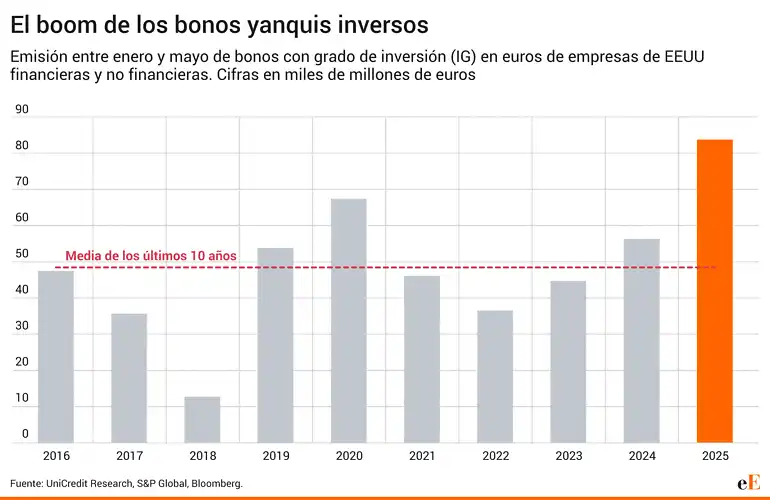

En cuanto a la renta fija privada, las grandes compañías estadounidenses están protagonizando un auge sin precedentes en la emisión de bonos en euros. Este fenómeno se explica principalmente por la divergencia en los tipos de interés, diferencia que permite a las empresas sustituir deuda en dólares —con cupones altos y vencimientos más próximos— por deuda en euros, más barata y de mayor duración. Entre enero y mayo de 2025, estas emisiones alcanzaron los 84.000 millones de euros, el mayor volumen desde 2020 y casi igualando el total anual de 2024 (109.000 millones). Gigantes como Alphabet, Pfizer, Visa, AT&T o McDonald’s lideran esta tendencia, impulsados por una ventana de oportunidad inmejorable en los mercados europeos.

Fuente: El Economista.

Hoy comparecerá Jerome Powel en el Senado y se espera que hable del estado actual de la economía, así como de los futuros movimientos en materia de tipos del banco central estadounidense. Además, conoceremos la publicación de los datos del PIB de España del primer trimestre, los datos de ventas de viviendas nuevas en EE.UU. y los inventarios de petróleo crudo de la AIE.

Feliz miércoles.